Panika a strach na akciových trzích dlouho nevydržely

07.08.2024

V pondělí 5. srpna 2024 zachvátila akciové trhy panika. Ceny akcií prudce poklesly o vyšší jednotky procent. Japonské akcie zažily největší jednodenní propad od roku 1987 a hodnota akcií se celosvětově během jediného dne snížila o 6,4 bilionu USD.

Pondělní akciový výprodej měl několik spouštěcích faktorů. Jedním z nich byl neočekávaný zásah japonské centrální banky, která se poslední červencový den rozhodla zvýšit základní úrokové sazby o 0,15 procentního bodu. Pro běžného smrtelníka může být tento pohyb zanedbatelný, ale pro finanční trhy, které 17 let počítaly s téměř nulovými sazbami, to bylo skutečné překvapení. Půjčky v japonské měně tak již nejsou „zadarmo“. Vyšší japonské sazby podpořily posílení tamní měny vůči americkému dolaru, který dosáhl nejsilnější úrovně od začátku ledna tohoto roku.

Ve čtvrtek 1. srpna a v pátek 2. srpna přispěla k poklesu akciových trhů slabší průmyslová data z USA (index ISM) a horší údaje z trhu práce. Nezaměstnanost v USA vzrostla v červenci na 4,3 %, zatímco se očekávalo 4,1 %, což je nejvyšší úroveň od října 2021. Trhy okamžitě začaly spekulovat o možném nástupu recese americké ekonomiky. Nervozitu zvýšila i páteční zpráva, že Warren Buffet během druhého čtvrtletí rekordně navýšil podíl hotovosti v portfoliu svého konglomerátu Berkshire Hathaway, a to prodejem poloviny akcií APPLE. Další tlak na trhy přinesly horší než očekávané hospodářské výsledky některých amerických firem. Zejména INTEL, jehož výsledky a zhoršený výhled způsobil prudký pokles celého sektoru výrobců čipů.

Vše vyvrcholilo v pondělí, kdy se japonský akciový index NIKKEI 225 propadl o 12,4 % a uzavřel obchodování na 31 458 bodech. Tento vývoj se z Japonska přenesl do Evropy, na rozvíjející se trhy a samozřejmě zpět do USA. Nejširší americký index S&P 500 v pondělí oslabil o 3 %, technologický index Nasdaq Composite ztratil přes 3,4 %.

Senior portfolio manažer Amundi Petr Zajíc k tomu uvádí: „V této souvislosti je potřeba si uvědomit, že řada investorů, zejména institucionálních, kteří preferují fundamentální analýzu vnitřní hodnoty firem, již několik čtvrtletí upozorňovala na neobvykle vysokou prémii v ocenění některých sektorů, především sedmi největších akciových titulů v USA. Trhy od října roku 2023 pracovaly se stále optimističtějšími předpoklady ohledně americké ekonomiky, inflace, úrokových sazeb, využití umělé inteligence a ziskovosti největších společností. Ocenění trhu se tak dostalo do stavu, který někteří nazývají „priced for perfection“, v němž všechny faktory očekávají ten nejoptimističtější vývoj. Když se pak na sluncem zalité obloze objeví pár obláčků v podobě horších makrodat z americké ekonomiky, vyšších úrokových sazeb po delší dobu či výsledků firem, které jsou jen o pár procent lepší než očekávání, a některé firmy dokonce očekávání nenaplní nebo jen varují před možnými riziky, je to pro investory signálem pro hledání ochrany před bouřkou nebo alespoň realizaci zisků. Je to celkem logické, nikdo totiž netuší, jak vypadá předpověď počasí pro příští dny. Může se stát téměř cokoli.“

Napětí na trzích však již během pondělního odpoledne začalo slábnout. Pomohlo především vyjádření představitelů americké centrální banky, kteří na večerním mimořádném zasedání zdůraznili, že je nesmírně důležité zabránit tomu, aby se trh práce překlopil do poklesu a že jsou připraveni snížit úrokové sazby. V pondělí pak ještě přišla lepší než očekávaná americká data podnikatelské nálady (ISM) a lepší než očekávaný ukazatel nových objednávek. To naznačuje, že strach z recese americké ekonomiky nemusí být oprávněný.

V úterý již akcie posílily a korigovaly své předchozí ztráty. Japonské akcie vyskočily nahoru o 10 % a zaznamenaly nejvyšší jednodenní nárůst od roku 2008. Pozitivní vývoj se pak rozšířil i do dalších částí světa, včetně nejvíce sledovaných USA. V úterní odpoledne se akciové futures (termínované akciové kontrakty) pohybovaly v zelených číslech (celé úterý 6.8.2024 uzavřely americké akcie - S&P 500 - výše než 1 %, poznámka autora). Připomeňme, že americké akcie jsou od začátku roku stále téměř 10 % v plusu. Je také důležité zmínit, že finanční trh není jen o akciích – například dluhopisové trhy výrazně posilovaly na pozadí klesajících dluhopisových výnosů.

Co na to křišťálová koule Petra Zajíce? „Predikce na příštích pár týdnů je velmi složitá. Jedna věc je skutečný ekonomický vývoj, druhá odhady analytiků a třetí, mnohdy naprosto odlišná od předchozích dvou, jsou očekávání investorů, především retailových, jejichž vliv na trhy se díky ETF, a také různým obchodním platformám a aplikacím, nebývale zvýšil. Ano, díky velmi optimistickým očekáváním a vysokému ocenění největších firem je riziko zklamání poměrně vysoké. Na druhou stranu se zatím ani v klíčových ekonomikách, ani na finančních trzích neformuje žádné kritické riziko v podobě prudkého poklesu HDP, propadu ziskovosti firem či výpadku likvidity, tak jak jsme viděli například v případě finanční krize v roce 2008 nebo během pandemie v roce 2020. Ano, nikdy nemůžeme vyloučit nějakou neočekávanou událost, tzv. černá labuť může mít například podobu eskalace konfliktu na Blízkém východě ze strany Íránu, ale to je trochu jiný příběh. Osobně bych se spíše přikláněl k částečnému uklidnění situace. Hlavním argumentem jsou americké prezidentské volby. V případě prudkého poklesu akciových trhů by se pravděpodobnost vítězství Donalda Trumpa výrazně zvýšila, což podle mého názoru není scénář, který by většina klíčových hráčů na finančních trzích preferovala.“

Celkově vzato platí, že volatilita na trzích může nějakou dobu přetrvat a trhy mohou přehnaně reagovat na dobré i špatné zprávy. V krátkodobém horizontu svou roli pravděpodobně sehraje menší hloubka trhu, která je pro letní měsíce typická. V horizontu několika měsíců pak budou určujícími faktory pro další vývoj trhů, vedle výsledků amerických prezidentských voleb, data z americké i světové ekonomiky, nastavení úrokových sazeb centrálních bank a zmiňované výsledky akciových společností.

Co na to běžný investor? „Současný vývoj na akciových trzích je zcela běžný a dalo by se říci, že i zdravý a přináší řadu příležitostí. To samozřejmě neznamená, že bychom měli okamžitě všechny rezervy přesunout do akcií, ale zároveň to neznamená, že by měl investor teď všechny akcie prodat. V těchto dnech je důležité zachovat klid, možná i na pár dní přestat sledovat své portfolio a ideálně dál pravidelně investovat. Obvykle to totiž v dlouhodobém horizontu bývají ty nejvýhodnější nákupy.“ dodává Petr Zajíc.

Pro dlouhodobé a pravidelné investory, kteří si uvědomují, že na trzích občas dojde k poklesům, někdy až panickým, zůstávají akcie prioritní volbou. V dlouhém horizontu 10 let není tento pokles nijak významný. Globální akcie (index MCSI World v USD) navzdory tomuto výkyvu během posledních 10 let vrostly v průměru o 8,91 % p.a. (135 % kumulativně). Viz graf, zdroj: Morningstar k datu 6.8.2024.

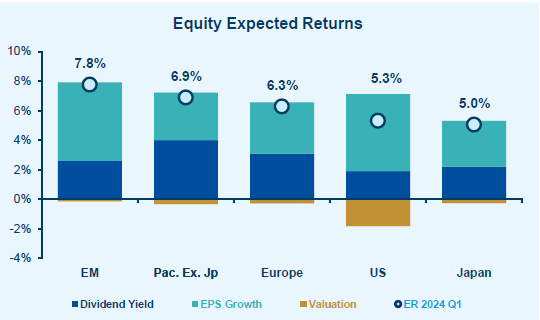

Podle poslední projekce Amundi Institute by měla výkonnost akcií zůstat v horizontu následujících 10 let nad úrovní 5 % p.a. Nejlepší odhady naši analytici vidí u akcií rozvíjejících se trhů (7,2 % p.a.), naopak nejnižší u amerických akcií (5,2 % p.a.). Zdroj: Amundi (https://research-center.amundi.com/article/capital-market-assumptions-2024).

Source: https://research-center.amundi.com/article/capital-market-assumptions-2024